猪价不仅关乎养殖户的生计,也影响着消费者的餐桌,同时还是推动CPI变化的关键变量。那么,年内猪价如何起伏?又会对CPI产生怎样的影响呢?

1.本轮猪周期底部为何如此长?

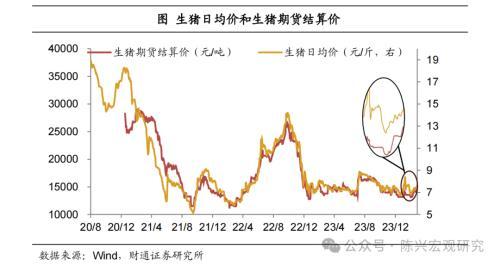

猪价有一定回暖迹象。据国家发改委数据显示,截至3月20日当周,生猪价格实现连续三周上涨。据高频数据跟踪结果看,生猪日均价和生猪期货结算价近期上涨趋势明显,但究竟是短期波动还是趋势性反弹?价格上涨的持续性又将如何?我们认为,这轮价格复苏的顶部可能弱于2020年和2022年的两轮上涨。

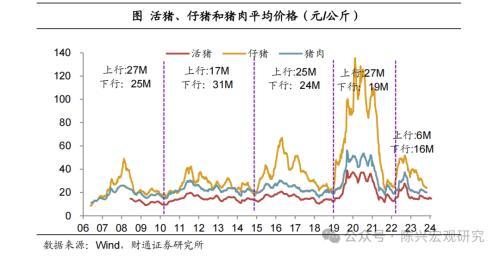

本轮周期下行阶段格外长。2006年至今,我国市场共经历4轮完整猪周期,当前处于第5轮猪周期的下行阶段。历史几轮猪周期持续时间基本在4年左右,下行周期不会超过上行周期2倍。不过,本轮猪周期上行时间仅仅维持了短短的6个月的时间,同时截至目前下行周期已经持续约16个月,当前仍处于周期底部。

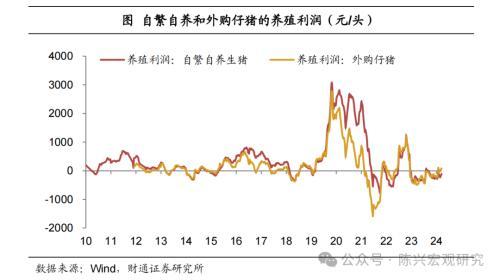

为什么下行周期长?“非瘟”对行业带来的冲击或为主要原因。首先,上轮猪周期中的资本积累丰厚。在“非瘟”的加持下,上一轮周期猪肉价格大幅飙升。2019年10月猪肉价格突破50元/公斤,并且在高位持续长达1年多时间。猪价的高位为养殖企业带来了丰厚的利润回报,从而增强了企业的抗风险能力,也为企业在本轮猪周期底部提供了较为坚实的护盾,一定程度上为本轮生猪去化缓慢提供解释。

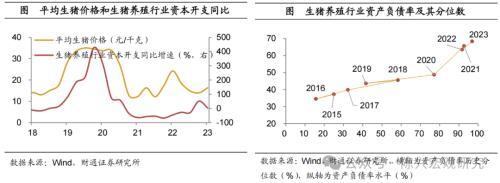

另外,猪价的高涨也吸引大量资本进入。从上市公司生猪养殖资本开支增速看,跟随猪价的持续上涨,资本开支快速提升,最高增速达到427.8%。上一轮资本的大量投入变成如今的沉没成本,生猪企业目前背负较高的资本期待。就上市公司数据看,2023年行业资产负债率达到68.3%,创造历史新高。由于资本的大量投入,企业的产能去化更加谨慎,并且倒逼养殖企业在可变成本上持续兑现其生产效能,从而进一步压制猪肉价格,延长猪价“磨底”时间。

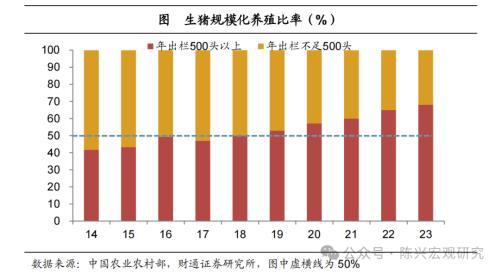

其次,生猪规模化养殖程度逐步加深。生猪养殖规模化作为行业内的趋势逐年提升,到2018年规模化养殖率已经达到50%。2019年到2021年间,资本大量涌入,带动规模化养殖加速提升,规模化率分别较上年增加3、4和3个百分点,2023年行业规模化养殖率已经达到68%。规模化养殖企业具备更好的生产控制和成本管理能力,同时具备更高的生产效率和更低的单位成本,因此抗风险能力较高。规模化养殖率的不断提升也成为本轮生猪去化缓慢的原因之一。

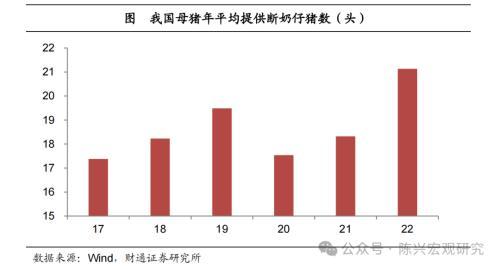

最后,“非瘟”后生猪养殖效率也有所提升。生猪疫情期间,二元母猪的数量大幅下降,导致生猪养殖效率降低,许多养殖场选择三元回交方式恢复产能。但三元回交窝产仔数低、死胎率高,因此生猪养殖效率在非瘟期间大幅下降,2020年母猪年平均提供断奶仔猪数仅为17.5头。随着非瘟影响的退却和养殖规模化率的提升,我国生猪养殖效率已经提升至超过疫情前水平,2022年母猪年平均提供断奶仔猪数达到21.1头。养殖效率的提升也成为本轮猪周期底部持续较久的原因之一。

2.能繁母猪存栏量指标还有效吗?

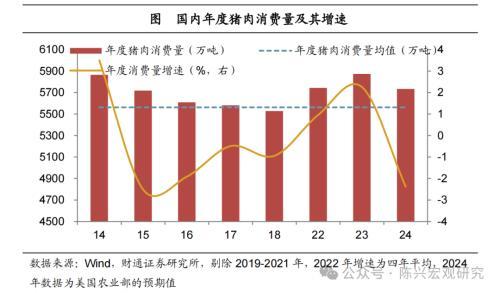

猪肉需求端多年来变动不大。猪肉需求侧的影响因素涉及饮食文化和人口结构等多方面长期趋势,因此猪肉消费量变化基本不大,除2019-2021年外,近10年以来猪肉消费量增速基本在±6%以内波动。那么,一般情况下由供需关系主导的生猪市场主要受供给端变化影响。但是,不可忽视的是生猪需求具备一定的季节性特征,生猪价格的短期变化也受消费季节性变化影响。

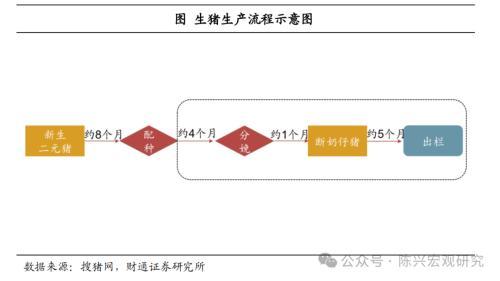

能繁母猪存栏量是最重要的前瞻性指标之一。生猪养殖周期相对固定,一般情况下,一头新生仔猪长至8个月即可进行配种,4个月妊娠后分娩,产下仔猪。至此具备正常生育能力的母猪即成为能繁母猪。而仔猪被哺乳约1个月后断奶,达到4月龄时若被选为商品猪,那么经过5个月左右育肥后即可出栏。因此,一只商品猪从配种到出栏共耗时约10个月,能繁母猪存栏量的变化也大致领先生猪供给量变化10个月左右的时间。

能繁母猪存栏量的解释力在“非瘟”时期较强。猪价的波动不仅由供给决定,还受短期冲击、季节性波动等影响。当能繁母猪存栏量波动较大时,猪价变动才会与其相关性更高。比如,非瘟时期(2018年9月-2021年9月)生猪供给是影响价格最为关键的因素,能繁母猪存栏量的波动也创下新高,能繁母猪与猪价波动的相关系数超过70%。不过,“非瘟”之前(2013年2月-2018年8月)能繁母猪存栏量的变动趋于平滑,该指标与猪价的相关系数大概为61%,相对偏弱。

然而,本轮下行周期能繁母猪存栏量的前瞻性却出现“失灵”。“非瘟”之后(2021年10月-2023年12月),能繁母猪存栏量同比变化与生猪价格的相关系数降到25%,甚至在下行周期出现能繁母猪存栏量同比与生猪价格同向变动的情况,原因何在?

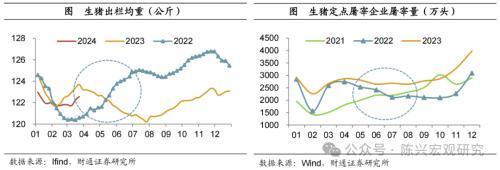

养殖户集中压栏或为主要原因。本轮猪价的上涨周期开始于2022年4月,当时养殖户基本结束扑杀恢复正常生产。价格的回暖让此前亏损良久的养殖户不约而同的选择压栏,结果带来市场供给的短时收缩,推升猪肉价格。生猪出栏均重在本该下行的夏季维持上涨,屠宰量同步下降,均为当时的投机性压栏行为提供证据。在供给短时收缩的背景下,本轮猪肉价格上涨斜率不输上一轮“非瘟”阶段。

集中出栏预期打断猪价上涨。但是,生猪二次育肥的体重越大,边际增重的成本越高,且育肥时间也不能持续延长。因此不久后,市场对于集中出栏担忧逐渐显现。屠宰户冻品库容率在2022年6月底就开始趋势性下降,较往年有所提前。另外,市场需求端保持基本稳定,无法为价格的长期快速上涨提供支撑,因此猪价在2022年11月快速下降。在投机性压栏行为的影响下,能繁母猪存栏量指标呈现短暂失灵状态。

能繁母猪存栏量的前瞻性仍在。虽然在养殖户压栏的情况下,能繁母猪存栏量指标偶有失效,但是从逻辑上讲,不考虑投机性行为等短期因素干扰,长期猪价走势与能繁母猪存栏量的相关性仍在。

3.猪价年内如何影响CPI?

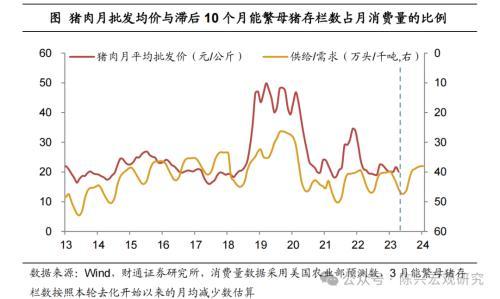

猪价今年二季度或有回暖。结合需求短期的季节性波动考虑,滞后10月的能繁母猪如果足够代表生猪供给量,且没有较大的超预期外生冲击,那么滞后10个月的能繁母猪供给占消费需求的比重越低,猪价越高。参考历史数据来看,该指标对于短期猪价季节性变动的预测较为有效。根据美国农业部预测数据测算,今年供给占消费需求的比重在4月份后显著下行,同比增速在4月之后开启趋势性回落,6月后进入同比增速负增长阶段。

上涨节奏预计不会太快。参照能繁母猪存栏数与月均消费数量之间的关系进行预测,我们预计,中性假设下,猪价在二季度逐步回暖、三季度加速、四季度企稳。

上涨斜率或较为平缓。首先,据各公司公告显示,牧原股份、温氏股份和新希望等多家大型生猪养殖企业2024年目标出栏量继续增长,且当前饲料价格下行降低养殖成本,猪企养殖利润已有所回升。在资本兑现要求下,行业整体去化程度或有限。其次,当前冻品库容率仍然维持高位,或将成为后市的潜在供给。再次,在规模化养殖率和养殖效率提升背景下,市场对于价格变动的响应或许也会加速。最后,同样是面对持续亏损后的上涨周期,养殖户集中压栏现象的重演也需警惕。下半年猪价大概率会有反弹,但幅度仍需观察。

年内CPI前低后高,下半年是加速期。从历史数据看,2011年至今猪肉CPI与CPI之间的相关系数超过60%。近期,随着猪肉CPI的回升,CPI走势也出现反弹。不过目前来看,CPI增速仍受到其它消费的拖累。如果仅考虑猪价变动,而其它因素保持当前状态的话,按照我们的预计,在中性情景假设下,年内CPI或呈现前低后高的走势,三四季度是价格上涨重要的加速期。

风险提示:1)经济恢复不及预期。本文对经济运行判断基于公开数据,无法预知未来或有变动。2)历史经验失效。本文所依据的历史经济环境和条件不可能与当前完全相同。3)测算存在偏差。本文关于猪价和CPI的测算设定诸多假设,或存在一定测算偏误。4)市场变动超预期。猪价还受疫病、政策等外生因素影响,本文无法预知此类或有变化对猪价的影响。

文章来源:金融界

【版权说明】猪博士平台转载的文章均已注明来源、猪博士平台原创文章其他平台转载须注明来源,特别说明的文章未经允许不可转载。我们发布的文章仅供养猪人学习参考,不构成投资意见。如有不妥,请联系客服删除。

发表评论 取消回复