据猪好多网数据,截至22日全国外三元生猪出栏均价已由月初22.0元/公斤跌至15.7元/公斤,降幅达28.6%。就20日及21日两日数据来看,猪价累计下滑达1.6元/公斤,行业利润快速缩水,周内猪粮比价冲破3级预警线跌至低点5.28,进入过度下跌二级预警区间。

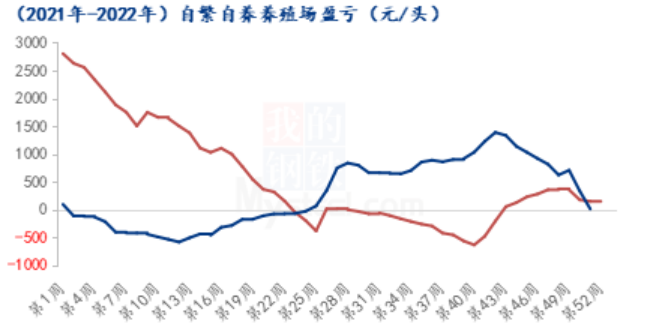

据Mysteel农产品监测的生猪自繁自养利润来看,利润值已由19日的40.7元/头下滑至21日的-156元/头,外购仔猪头均亏损亦由123.0元降至319.0元。从上市猪市养殖成本来看,除少数企业,行业成本多处17.0-18.0元/公斤,散户亦在16.0-17.0元/公斤,目前市场养殖集团及养殖户均进入亏损结算,二次育肥户亦难逃脱。

我的钢铁农产品网分析认为,养殖利润短期回升仍较为艰难。短时来看,随着猪价亏损面积及幅度加大,养殖户扛价情绪增强,猪源供应收缩或带动猪价短时回升。但新冠疫情影响下的终端消费仍显严峻,下游需求回升仍是主导因素。目前看来,月内规模场仍会有序出栏,散养户及二次育肥扛价出猪压力仍然不小。加之1月份受春节影响,生猪销售时间缩短,猪源供应前置。猪价或在元旦,春节的带动下,短时有低位反弹可能,但预计难以持续,养殖利润带动或相对有限,建议养殖户把握反弹出栏时机,减少自身养殖风险。

预计2023年生猪均价可能在18元/kg-20元/kg左右

根据农业部数据,本轮周期母猪产能低点出现在2022年4月,全国能繁母猪存栏4177万头,5月起母猪存栏环比持续6个月正向增长。截至10月底,能繁母猪存栏4379万头,同比增长0.7%,相当于正常保有量的106.8%,与2021年四季度母猪存栏量相当。

能繁母猪存栏数量是生猪产能核心指标,可作为未来10个月商品猪出栏先行指标。对应来看,2023年3月生猪出栏量或开始环比增加,并延续至2023年下半年。

中信期货研报指出,随着产能的持续恢复,2023年生猪周期将开启下行通道,上半年供给恢复初期,虽有增量但幅度有限,叠加需求淡季,预计生猪价格将较为顺畅地过渡至下行阶段;下半年随着2022年四季度养殖利润达到较高水平,母猪补栏提速,将兑现至2023年下半年生猪出栏压力的进一步增长,而需求有季节性旺季,能够承接部分供给增量。因此,预计2023年生猪周期将以温和下行为主要趋势。

相关猪企对明年猪价较为乐观,温氏股份表示,总体来看,预计明年社会能繁母猪存栏较为稳定,市场大量增加补栏可能性较小,2022年10月中旬以来,猪价有所回落,行业补栏积极性有所抑制。除非明年猪价大幅上涨,刺激行业或社会投资者进入或大幅补栏,可能会导致社会养猪产能大幅扩张。根据肉猪养殖规律,即使明年能繁母猪大幅增加,行业供需关系的大幅变化也需要到后年才能有所显现,预计明年猪价总体较好。

林国发进一步表示,今年12月中旬市场氛围悲观,而且需求持续低迷,市场仍有一定数量的前期压栏猪和二次育肥猪未出栏,这种情况下,不排除年前或者年后1-2个月猪价阶段性滑落至成本线附近,甚至部分下半年一直不愿意出栏,不断压栏的养殖户在猪价跌至成本线附近时,因现金流绷紧出现提前出栏的情况。但考虑到当前猪价快速下跌,且过去一个月至今进口商进口猪肉下降,明年二季度大概率各行业基本恢复,因此2023年2-3季度猪价仍值得期待。

值得一提的是,与上轮周期不同,因前期过高损失和财务压力等原因,今年下半年养户补栏积极性并不高,仔猪和母猪价格上涨有限。但随着利润改善和市场明朗,2023年养殖企业和散户补栏积极性可能变大。

惠誉评级中国企业研究董事朱彧表示,2023年生猪价格波动性下降,可能表现出前高后低的走势。综合判断2023年生猪均价可能在18元/kg-20元/kg左右,处于养殖行业成本线之上。

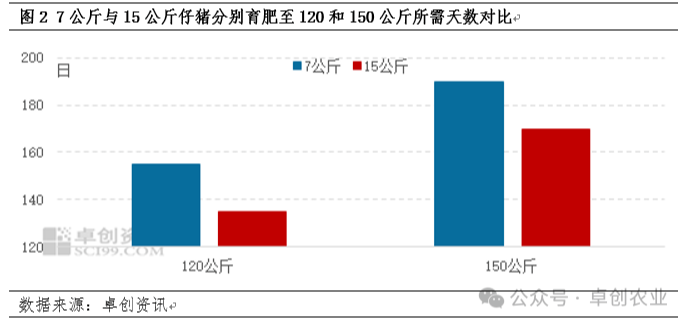

除了猪肉价格波动,市场参与者还面临成本压力,这也是当前养户、企业补栏和增产谨慎的重要原因之一。饲料成本占生产成本50%以上,而主要饲料粮的价格明年仍将维持高位运行,领先养殖企业可通过调整饲料配比来管理饲料成本,但鉴于其高成本玉米和豆粨的使用远低于行业平均水平,因而进一步调降饲料成本的空间有限。

此外,部分养殖企业已通过不断提高生产力来降低成本,这从一定程度上抵消了前期粮食成本的上涨,但目前的母猪繁殖率及仔猪死淘率已得到大幅改善,不大可能恢复到2018年非洲猪瘟最初爆发前的水平。

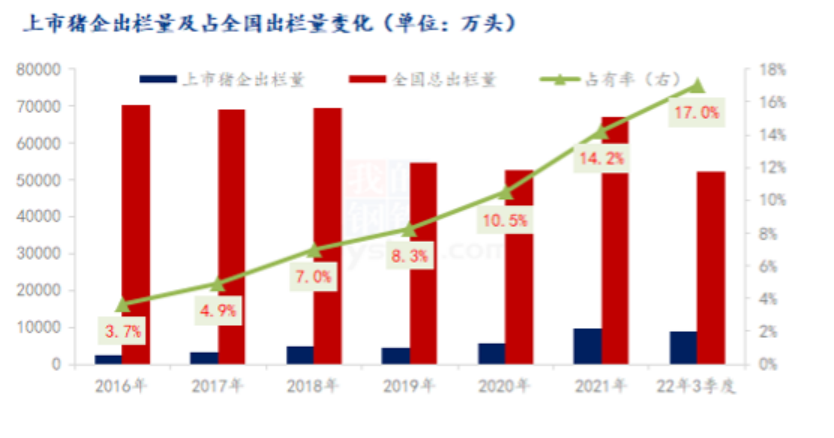

到2025年左右,上市猪企市场占有率有望达到30%-40%甚至更高

经历了四轮猪周期后,集团猪企市场占比明显提升。根据Mysteel数据,截至前三个季度末前10家上市猪企累计出栏量分别在2828万头、6004万头、8846万头,分别占到全国出栏量的14.46%、16.41%、17.00%,较2021年末已经提升2.8个百分点,全年预估有望上升到18%左右。

曾幸运躲过非洲猪瘟的冯明认为,非瘟和2021年的下行周期加速了散户的退场。他表示,“去年很多人退出了这个行业,再加上今年猪价涨得快、成本高,回来的人并不多,曾经的养殖大省现在散户少得可怜。”

上海钢联农产品事业部生猪分析师徐学平表示,目前集团场普遍都有增产规划,业内预计到2025年左右,上市猪企市场占有率有望达到30%-40%甚至更高。集团化生猪养殖企业规模化、集约化、现代化水平较高,而且在资金、技术、对抗疫情风险等方面比散户更有优势,能较好维持生产稳定,产能优化调节较为温和,也利于政策方面进行统一调节和引导,进而利于减弱和“熨平”猪周期的波动程度。

值得关注的是,在集团猪企市占率提升过程中,企业间的分化日趋明显,“一超多强”格局已经形成。牧原股份2022年出栏量约占上市猪企整体出栏量的50%,今年11月已成为上市猪企中首家收入超千亿的生猪养殖企业。

集团猪企的扩张并非毫无代价,伴随的是高负债率和高养殖成本。截至三季度末,头部上市猪企负债率均超过60%。曾经800亿市值的正邦科技没能熬过周期寒冬,在今年7月发生断料风波,随后因无力偿还约900万饲料款而被申请破产重组,11月出栏量仅29.58万头,同比下降70.53%。惠誉评级中国企业研究董事朱彧向财联社记者表示:“2023年头部猪企和中等猪企发展策略会有不同的侧重点。头部猪企接下来的重点在于降本增效,中等或小市值猪企因前期财务压力较大,在头部扩张时更多是节约资本开支、抵御周期。在目前的上行周期中,这类猪企盈利改善下存在继续扩张的需求,杠杆水平有可能维持在较高水平。”

来源:猪好多网

发表评论 取消回复