从替代效应看畜牧行业变化趋势

[导语]猪瘟疫情发展至后期,对于生猪及其相关产业全面恢复的政策期望已远超疫情防控和疫苗研发,2019年12月4日,农业农村部正式出台《加快生猪生产恢复发展三年行动方案》文件,首次提出2019-2021三年产能恢复目标,并且允许对年出栏5000头以上的生猪养殖场建设,开展环评告知承诺制试点,建设单位提交承诺书和环评报告的,可以不经过开工前的评估审查,直接作出审批决定。

大宗商品市场事关国计民生,基本面的变动是影响价格上涨的重要因素,生猪市场更无例外,2019年产能的大幅下滑,既影响了当年的生猪养殖、屠宰加工,更波及了饲料生产、动物保健等产业链条上的相关行业。也是在过去的一年,小规模饲料企业停业停产,兼并收购业务增多,行业整体利润下降。进入2020年,中央一号文件正式提出要在2020年将生猪产能恢复至常年水平这一目标,各地复产进度也相继加快,同时产业也开始普遍接受物理防非措施的有效性,而疫苗研发进程在进入四季度后便少有提及。

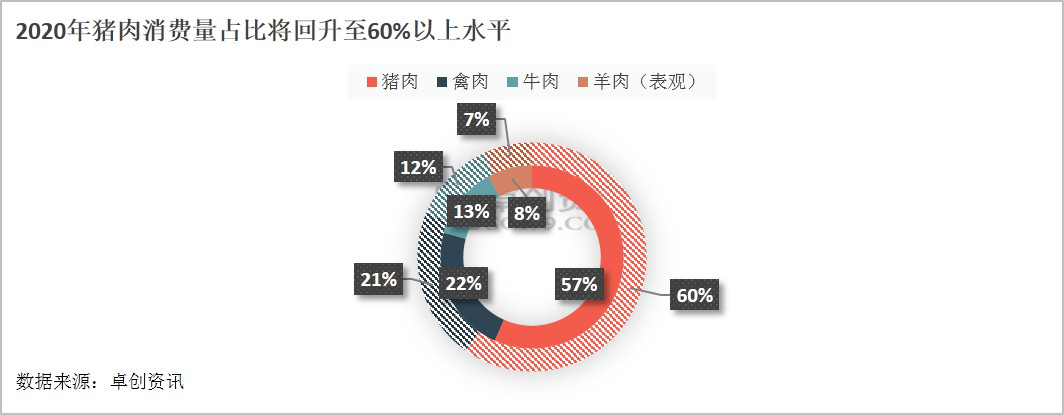

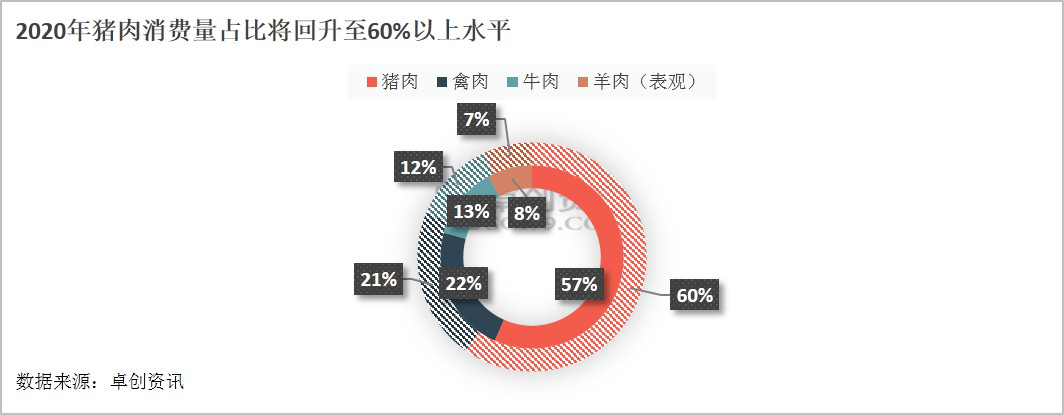

生猪供应紧张直接影响了猪肉价格的上涨,在整个肉类消费结构中,禽肉、牛羊肉等消费需求则随着猪肉价格的上涨出现了明显增长。

量和价对猪肉替代效应存在差异性影响

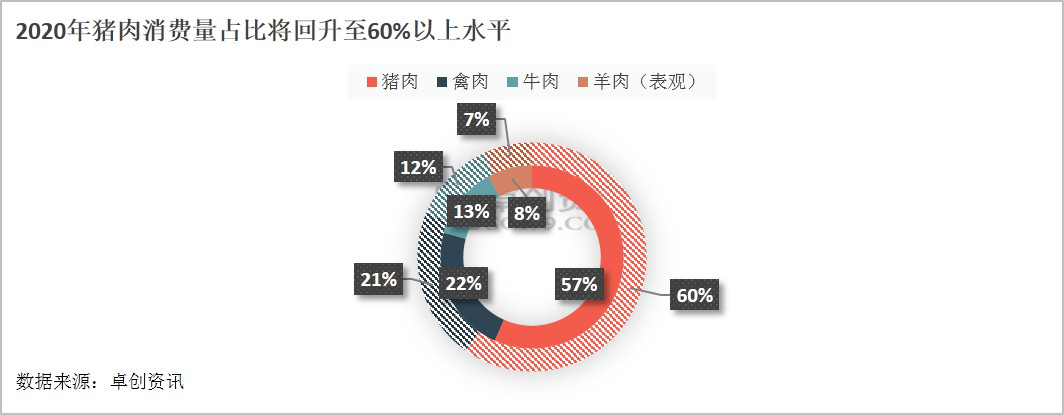

从终端消费市场来看,国内猪肉的人均消费量及其在肉类消费总量中的比例均具有绝对优势,也就造成了其他肉类在非洲猪瘟疫情后猪肉价格高位震荡格局下的替代效应明显增强。2019年由于替代效应拉动了禽肉及牛羊肉价格上涨,养殖环节盈利增加;而2020年随着猪肉价格的回落,禽肉和牛羊肉的价格也出现了相应回落,且替代效应越显著,价格回落越明显。

替代效应需要从量和价两个角度考虑。对于猪肉而言,其他禽肉、牛羊肉在对其产生替代效应时,需要考量的是价格变动对这一肉类需求量的影响,这一影响又可以分两方面来看,一是基于较为固定的购买力而言,当猪肉价格上涨时,对于相对价格较低的禽肉而言购买力增强;二是基于相对价格水平而言,猪肉价格的上涨使得其与牛羊肉的相对价差减小,降低对猪肉消费的同时能够提高对牛羊肉的消费。

从量替代(禽肉)与从价替代(牛羊肉)的表现不同。通过统计局及卓创测算消费数据来看,2019年猪肉消费量同比下降幅度在32%,而同时期禽肉的消费量则相应上涨了20%左右;另外,牛肉的表观消费量也相应有超10%以上的增长,羊肉在消费量上则有小幅下滑(主要是限制于羊肉的消费群体,且2019年人均羊肉消费量下降影响)。消费数据的变化反映出由于价格上涨带来的替代效应表现不一,其中禽肉主要体现为购买力衡量之下的量的替代,而牛肉主要体现为与猪肉的相对价格水平下的价的替代。同比数据来看禽肉的总量同比增长最高,牛肉其次,而羊肉对于猪肉的替代效应则不明显,甚至出现了消费量的同比下降。

从价替代受猪肉价格回落影响更明显。通过各自价格走势相关性分析来看,2019年猪肉与牛肉的价格相关系数最高(0.9886),其次是牛肉与羊肉(0.9845),而猪肉与鸡肉的相关系数则较前两者略低(0.9764)。而2020年以来,猪肉与鸡肉的相关性仍存在,但与牛肉和羊肉相关性则明显下降,猪肉与羊肉价格间甚至呈负相关关系。可以认为在从量替代上,禽肉与猪肉存在天然的价格关联,而牛羊肉则在从价替代方面表现更明显;所以当猪肉价格回落后,牛羊肉对猪肉价格的相关性则显著降低。另外,替代效应下羊肉与猪肉较高的价格相关性或许是受羊肉与牛肉的联动影响。

肉类进口量进一步验证了量和价的替代影响区别

2020年畜牧行业全年都是在围绕生猪产能的恢复预期展开,供应能力的恢复不仅仅是生猪出栏量的增加,还体现在畜禽肉类进口量的较大幅度增长。海关数据显示,2019-2020年主要的肉类进口量同比持续上涨,根据前十个月数据增速预估,2020年肉类进口总量有望突破800万吨,其中鸡肉的进口增量水平较大,增长水平将达到107%,而牛肉进口增速在上年的高水平上仍有21%的增幅,但羊肉的进口则有下降趋势。进口肉类从2019年起形成了从总量到结构的改变,鸡肉和牛肉的增长拉动作用明显,羊肉由于存在消费习惯差异,在进口需求上将有所下降,也使其在肉类整体供应结构中的占比开始降低。

受替代关系影响行业盈利水平分化

盈利水平可以讨论两个方面,一是畜禽不同养殖产业的盈利能力分化,再者是产业链内部盈利能力的分化。2019年,肉蛋禽养殖盈利能力强劲,并带动了当年的禽类产能扩张,这也进一步造成了2020年三季度后,由于产能过剩引发的价格大幅下降,禽类相关企业的利润空间收窄,并逐步呈现出亏损态势。根据卓创数据显示,截至11月2020年肉禽和蛋禽养殖盈利较去年同期水平分别下降112%、114%。相较于生猪养殖而言,肉蛋禽养殖均陷入了阶段性亏损局面。

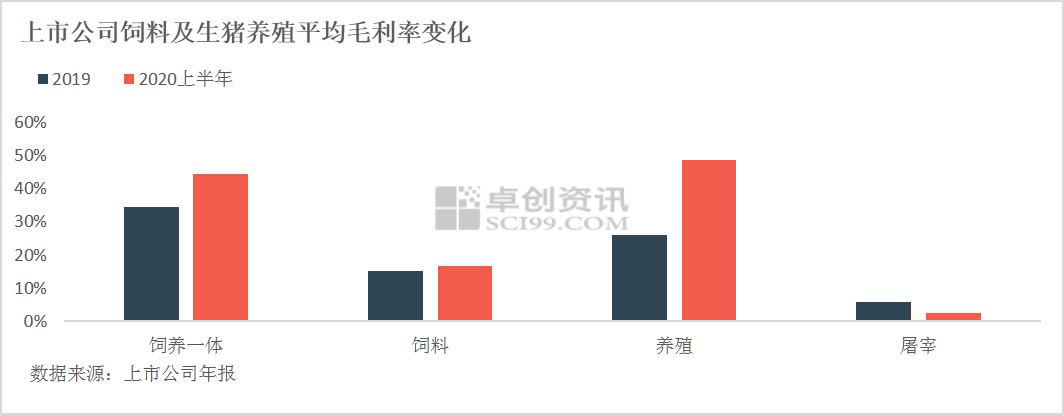

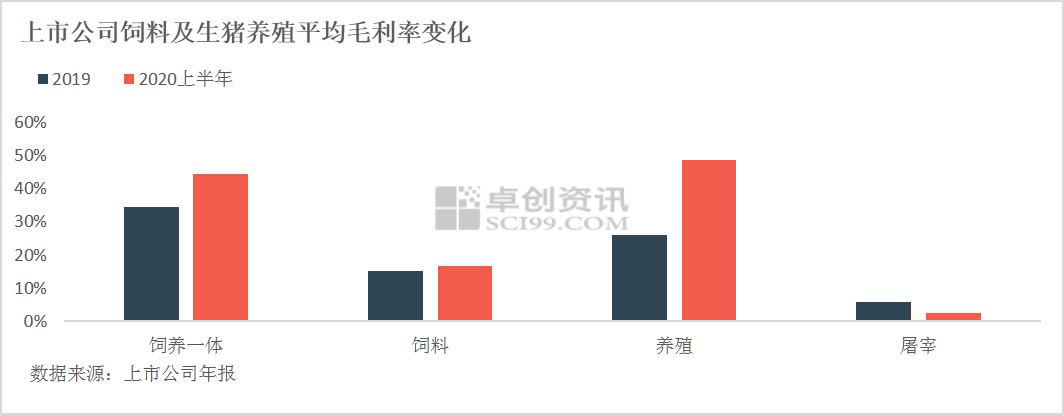

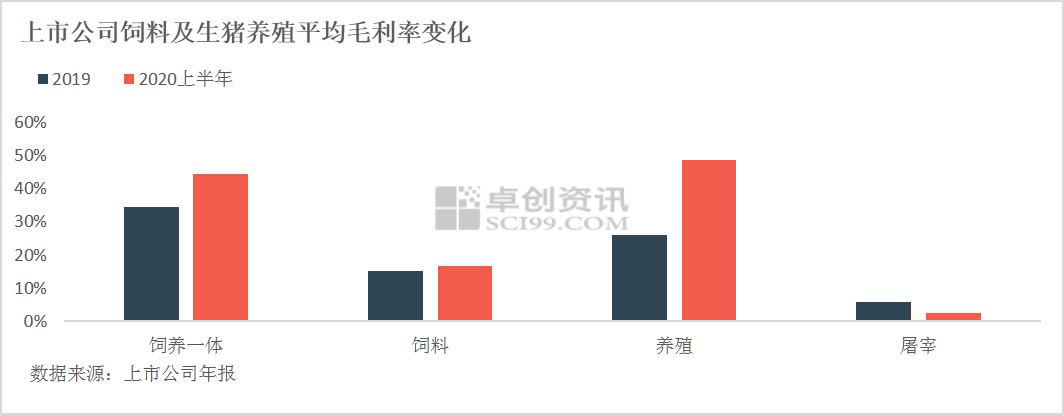

产业链内部盈利能力的分化在近两年的差异也十分显著。2019年上市公司年报数据显示,饲养一体化的养殖盈利能力较强,是饲料企业盈利能力的2倍以上,是自繁自养企业的1.3倍,而下游屠宰企业的盈利能力则明显偏弱,产业链利润分配主要偏向于上游环节。其中饲养一体化优势在2019年体现较为明显,主要是得益于对猪瘟疫情的防控能力。

2020年,饲养一体化企业与自繁自养企业的盈利水平进一步提高,而随着猪瘟疫情防控措施的完善,自繁自养企业的养殖盈利能力逐步凸显,并有超过饲养一体化企业的趋势。预计在猪价下行阶段,养殖成本的控制能力将成为影响企业盈利的关键,而对于饲养一体化企业而言还需要面临较高的财务费用压力。

展望

2021年,生猪产能恢复对猪肉供应预期将增加,也是影响未来一年肉类进口需求的主要因素,猪肉进口量将明显下降。且基于前文讨论的替代效应,对于鸡肉、牛羊肉等的进口需求也将产生抑制作用,所以预计2021年肉类进口量将呈现较为显著的下降比例。另外,海关在2019年底至今,在活牛正关化贸易方面也采取了多项措施,包括在主要的活牛走私地区建立通关渠道,以保障双边贸易的效率和市场秩序。而2020年RCEP的签署,也有望在周边地区活牛贸易上实现更多互利协定。活牛进口育肥的增加,也将成为影响牛肉进口量下降的又一因素。

畜牧行业在经历了2019和2020年这两个极不平凡的年份后,对行业整体格局和发展形势而言仅造成了短暂的影响,生猪肉蛋禽牛羊等产业的长期格局仍将保持以生猪产业为主,肉蛋禽产业协同,牛羊等反刍产业优化的态势。未来的产业发展机会将存在于区域性协同、全产业链联动的发展方式中。

发表评论 取消回复