5月以来,猪价连续走强,近日上涨幅度扩大,部分地区价格触及19-20元/kg一线,较5月前现货涨幅30%-40%,期货亦跟随上行,尤其近月合约,深贴水下出现补涨行情。伴随着现货的上涨,养殖端情绪也在不断好转,叠加猪价高位二育及压栏有利可图,投机情绪也有明显介入,出栏体重连续上涨,多因素推动猪价进一步上行。但猪价行至此处,后续如何表现?基本面是否能支撑价格继续走强?期货又将呈现何种走势?下面我们具体来看:

猪价走势会跟2022年一样吗?

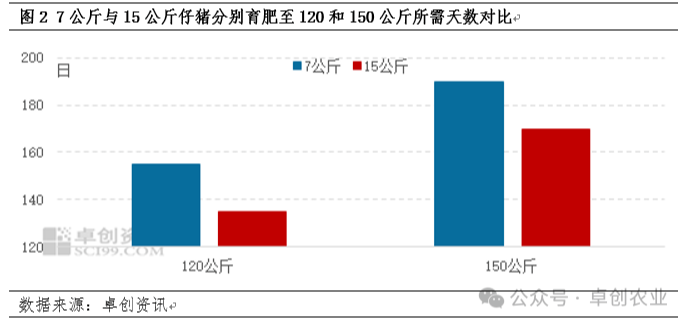

我们对比2022年与2024年生猪出栏量,就要考虑前10个月能繁母猪质与量的表现。对比2021年3月-2022年2月与2023年3月-2024年2月能繁母猪存栏发现,本轮周期中母猪存栏量绝对值明显低于2021-2022年同期,母猪存栏去化幅度上相差不大。从效率上看,2023-2024年要比2021-2022年高大约7%-8%,对应能繁母猪300万头左右。母猪数量与效率相结合来看,本轮猪周期价格理论上应弱于上轮(即2022年)同期表现。

从出栏体重来看,今年上半年绝对值高于2022年同期2%-3%,对应猪肉供应理论上应该也有差不多的增幅。体重的增长主要来源为压栏及二育行为。如果说4月前的压栏二育不明显,那么近期现货强势拉涨脱离成本后,市场看涨情绪再起,压栏行为及二育入场明显(基本面是无法导致现货短期的大涨大跌,短期情绪才是主因),而体重数据具有一定的滞后性,我们可能要半个月之后才能看到明显的趋势于幅度,耐心等待时间验证。黑格尔说过,人类唯一能从历史中吸取的教训就是,人类从来都不会从历史中吸取教训,放在生猪市场同样受用,当现货的阴霾一扫而光,情绪再次主导决策,现货市场的追涨杀跌行情将会再次出现,让子弹再飞一会儿。

另外,需要考虑季节性疫病对阶段性行情的影响,如2023年冬季北方疫情的超预期表现,仔猪存栏受损影响4月后毛猪出栏量,进而导致阶段性供应紧缺,叠加情绪推动,现货易出现超涨行情,但需关注超预期事件结束后,现货回归基本面后如何表现。

综合来看,2024年生猪减产导致猪价底部抬升是必然事件,但考虑到整体供应量高于2022年,现货冲高幅度或不及2022年,考虑到情绪的推动,9月前现货若冲破20元/kg,上方存在压制可能,关注回调风险,且后续若连续压栏增重,四季度猪价有再次崩盘可能,关注价格及体重变化情况。

策略建议

策略建议

相比于现货端的疯狂,期货整体表现较为理智,其中近月合约由于前期受到较大压制,现货上涨后贴水幅度加深,近期补涨明显,远月跟随近月出现小幅上涨,盘面虽仍呈现contango结构,但随着产能去化告一段落,减产预期逐步兑现,现货涨至高位,市场逐渐由弱现实强预期转为强现实弱(平)预期。

从现货端来看,2024年整体猪肉供应量高于2022年,现货冲高幅度或有限,叠加情绪推动,三季度前现货若冲破20元/kg,上方存在压制可能,猪价有回调风险,回调后关注体重及需求变化情况,若继续压栏增重,且需求好转,不排除三季度后现货再冲高可能,但本轮冲高或导致后期期现下跌空间被打开,历史将会重演,只是时间可能有所错位。

从期货端来看,现货上方虽空间有限(20元/kg一大关),但目前压栏增重导致现货崩盘的风险也并不大,期货部分合约严重贴水现货,远月升水也所剩无几,未来期货做多的空间随着现货上行至高位后受到压制,而短期大幅下跌也未看到空间,未来关注时间与价格错配带来的阶段性多空机会,目前趋势性机会暂时尚未出现。

来源:一德期货

发表评论 取消回复