算算账,理解猪肉行业的各数字背后的意义

如何理解猪肉行业?需求量基本上是稳定,不会有大的波动,那么出栏数量就是关键了,我们可以先做一道计算题。全国总出栏=自繁自育上市公司+公司加农户上市企业+其它未上市养殖户。有了这个公式,我们来推导行业各个数据背后的意义,以及为何会形成这样的数字,同时也明白未来演变的逻辑。

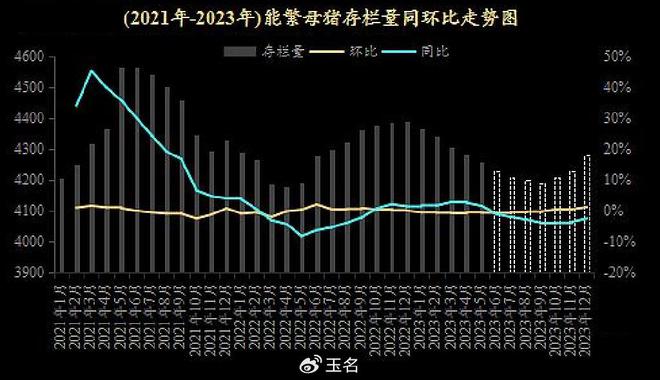

首先,从全国总出栏:要知道市场需求是有限的,大致就是在6~7亿头之间波动,这个波动也决定了猪周期的变化规律。其次,“自繁自育上市公司”,以牧原为例,自上市以来,年出栏从200多万头到现在7000万头,这就是资本的力量,快速扩张,但如果总需求稳定度情况下,也意味着其他方面需要有所减少。那么,究竟哪个减少呢?

“公司加农户的上市企业”,这么多年虽然也在扩张,但是从上市企业这几年的出栏情况分析,是呈现一种此消彼长的格局。比如非瘟后,温氏出栏大幅下降,而新希望、正邦、天邦等等企业出栏却大幅增长。由此可以看出:上市企业中的公司加农户的扩张其实是社会总产能的转移,由于有长期的规划,并不会发生盲目的异动。

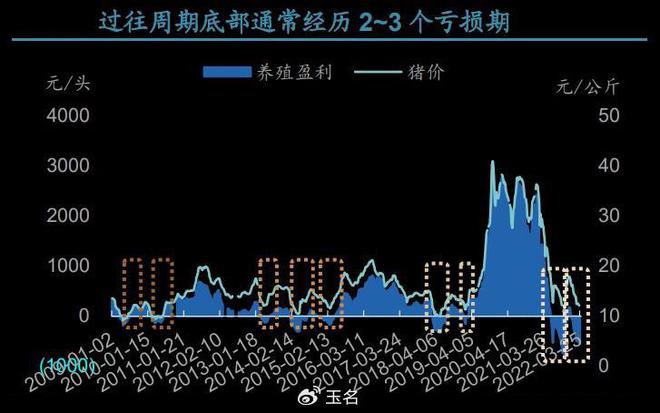

那么,只剩下“其它未上市养殖户”这一项了,同质化商品的核心竞争力就是成本,所以养殖户退出的核心就是盈亏点,猪价高于成本时,都赚钱,则谁也不会退出;猪价低于成本只有退出,但是现在有个现象就是猪价低于成本时,很多规模化养殖农户为了规避和转嫁亏损风险,加入了公司加农户的集团企业。导致这部分产能并没有退出,而从统计上分类,他们是退出了;这是源于从上市企业层面是亏损的,但从代养农户角度,却赚取了代养费、猪舍出租费避免了亏损(这一点在后面的中报中,也有上市公司披露)。

这意味着,行业后续变化,并不是单纯的散养户退出,而很可能是以大的养殖企业熬不住,资金链断裂而导致的暴雷现象,这个实际上也是有呈现的。如今的猪肉企业,有些类似2021-2022年的地产行业,地产的大规模暴雷,为行业腾出大量可摄取空间,而能获取市场份额的除了优质央企的地产龙头,还有注重发展节奏,现金流较好的中小地产企业,或是地产暴雷时代最大的受益者之一。保利摄取份额或会最大,然保利本身体量就非常巨大,其获取基数占自身比例比起那些自身体量较小而获取成长空间巨大的中小地产商而言是小得多的。

同样,如今大中猪企前20里负债率超过60-70%的比比皆是,在行业信用欠缺,融资环境转差的情况下,在持续的下行周期再消灭仅有的极少现金流就会造成坍塌现象,2022年的正邦暴雷,2023年傲农身处危险,然后还有天邦等等,接着还有更大规模的都是举步维艰,但和地产不同,这恰恰是猪周期所期待的,只有这样才会有大的拐点。

【版权说明】猪博士平台转载的文章均已注明来源、猪博士平台原创文章其他平台转载须注明来源,特别说明的文章未经允许不可转载。我们发布的文章仅供养猪人学习参考,不构成投资意见。如有不妥,请联系客服删除。

发表评论 取消回复