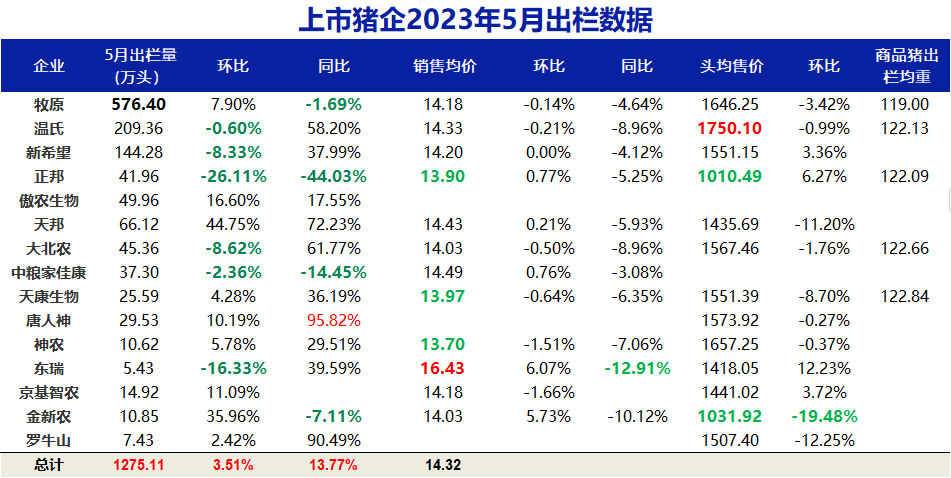

截至6月12日,牧原、温氏、新希望、正邦等多家上市猪企发布5月份的生猪销售数据。15家上市猪企5月共销售生猪1275万头(含商品猪、仔猪、种猪),同环比双增长,且增幅较上月进一步扩大,而猪企商品猪销售均价则多出现同环比双降情况,这也意味着,猪企去产能节奏依然缓慢,猪卖得越多亏得越多的情况在5月越发明显。

多家猪企5月出栏同环比增速扩大,出栏节奏继续分化

3月、4月,15家上市猪企均有8家出现环比下降,3家出现同比下降。而5月份,出栏量环比下降家数减少至6家,出栏量同比下降则增加至4家。但5月份15家猪企出栏总量1275.11万头,环比增幅由上月的1.77%扩大至3.51%,同比增幅则由上月的3.00%扩大至13.77%。

头部三家猪企出栏量的变动是15家猪企总出栏量同环比大幅变动的主要原因。5月份,牧原、温氏、新希望三家猪企共出栏生猪902.22万头,占比高达70.76%。

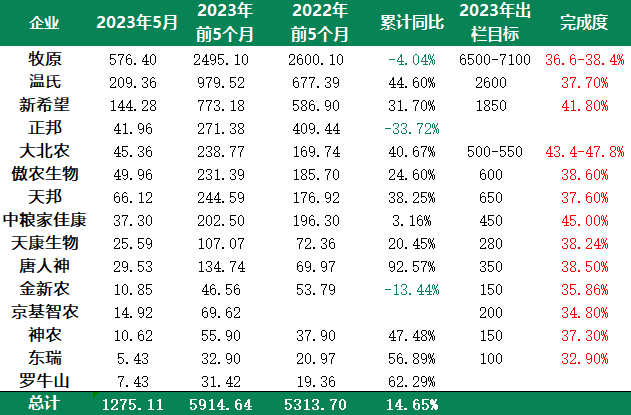

其中,龙头牧原5月份出栏生猪576.40万头,环比增幅由上月的6.82%扩大至7.90%,同比下降幅则由上月的15.49%收窄至1.69%。今年前5个月,牧原共出栏生猪2495.1万头,同比下降4.04%。

温氏5月份出栏生猪209.36万头,环比下降0.60%,同比增长幅度则进一步扩大至58.20%。今年前5个月,温氏共出栏生猪97.52万头,累计同比增长44.60%。

新希望5月份出栏生猪144.28万头,环比下降8.33%,环比连降三个月,同比增幅仍高达37.99%。今年前5个月,新希望共出栏生猪773.18万头,累计同比增长31.70%。

正邦5月份出栏生猪41.96万头,环比下降26.11%,同比下降44.03%。今年前5个月,正邦共出栏生猪271.38万头,累计同比下降33.72%,年内出栏总量仍位居上市猪企第4位,但月度出栏量已降至第7位。

傲农5月份出栏生猪49.96万头,环比在连降两个月后出现大幅回升,同比增长17.55%。

天邦5月份出栏生猪66.12万头,环比增长44.75%,同比增长72.23%。

中粮家佳康、金新农5月出栏环比继续下降。

唐人神、罗牛山5月出栏量同比增幅均超过90%。

今年前5个月,15家上市猪企共出栏生猪5914.64万头,同比增长14.65%。累计出栏同比增幅前三猪企分别为唐人神(92.57%)、罗牛山(62.29%)、东瑞(56.89%),累计出栏同比出现下降走势的则是牧原(-4.04%)、正邦(-33.72%)、金新农(-13.44%)。

2022年,上述15家上市猪企共出栏生猪1.3亿头,较2021年增长30%以上,而2023年上市猪企预计出栏1.5亿头左右,较上年增长17%左右,增速有所放缓,但仍不是真正意义上的去产能。

5月猪价同环比双降,成本难降,上市猪企继续巨亏

今年一季度猪价低迷,主要上市猪企累计亏损近百亿。而4、5月猪价并未如预期回升,反进一步走低。

5月份,国内猪价继续磨底,从上市猪企销售价格看,大部分猪企商品猪销售价格集中在13.7-14.5元/公斤,较4月进一步下降,且同比年内首度由涨转跌。

销售均价最高的仍是东瑞,达到16.43元/公斤,较上月回升明显,主要受供港业务的利好影响,但从其一季报推算,其成本或仍在20元/公斤以上,依然亏损明显。5月份,正邦、天康、神农三家猪企销售均价均不到14元/公斤。

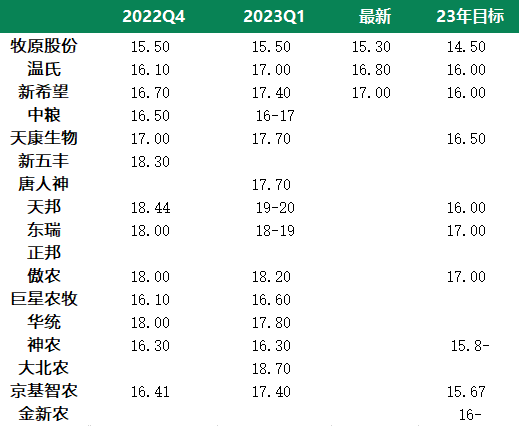

部分猪企养殖成本

整体来看,5月猪企商品猪销售均价均远低于其成本线。

在产能过剩、产业内卷不断的背景下,降本增效成为近年猪企的主要目标之一,2022年很多猪企通过持续的努力,降成本略显成效,但今年一季度受猪病及主动淘汰等影响,大部分猪企养殖成本都出现了明显的回升。

目前上市猪企中完全成本在16元/公斤以下的或只有牧原一家,最近两个月牧原成本已降至15.3元/公斤,则其现金成本仍高于当前猪价,据此推算,5月牧原头均亏损130元左右,月度亏损或在7亿上下。

5月份,温氏、新希望头均亏损或在300元及之上,温氏月度亏损或超6亿,新希望 月亏超4亿。

若以1季度成本推算,部分猪企5月份头均亏损或超500元,比如正邦、天邦、傲农、东瑞等。

现金流持续恶化,猪企继续大卖仔猪

截至今年1季度末,多家上市猪企资产负债率已超过70%,个别猪企负债率超过80%,短期偿债压力较大。很多猪企拟通过定增、可转债等方式募集资金,缓解资金压力,降低流动性风险,但远水或难解近渴。

而加大仔猪外销,减少自育肥则是短期回笼资金最快的方式,尤其是在育肥亏损,而仔猪高位卖仔猪仍可获利的情况下。很多仔猪今年以来都选择了加大仔猪外销的方式,这一情况在5月份进一步放大。这一点,通过猪企头均售价数据,可以大致推算出猪企商品猪和仔猪销售的比重。

5月份,天邦销售生猪66.12万头,环比大幅增长44.75%,主要系加大仔猪外销所致。其中仔猪销量从4月的4.24万头大幅增长至16.41万头,仔猪外销占比从9.28%提升至24.82%。

5月份,正邦销售生猪41.96万头,其中仔猪23.83万头,仔猪外销占比56.79%,其生猪销售均价1010.49元。

5月份,金新农销售生猪10.85万头,环比增长35.96%,生猪头均售价1031.92元,环比下降19.48%,推算其仔猪销量环比大幅增长,仔猪外销占比或超过60%。

今年以来极少卖仔猪的牧原也在5月份加大了仔猪的销售力度。5月份,牧原仔猪外销38万头,较上月增长25万头,创年内新高。

整体来看,非瘟以来,受行业红利、资本的推动,规模猪企尤其是集团上市猪企产能急速扩张,市场占有率快速提升。截至2022年,行业前20强猪企出栏占比已超过24%,其中前10强占比超过20%。虽然近期很多上市猪企下调了今年甚至明年的出栏规划,但依然只是增速的放缓,未有真正去产能、降产量的计划。从这个角度看,短期行业去产能之路依然漫漫,猪价或也仍将继续低位运行,反弹乏力。然市场之力不可抗,行业产能存在过剩,猪价低迷,必然会倒逼部分高成本、低效产能退出,而在这一轮洗牌中,消失的除了大量小散外,很可能也会有几家大猪企的身影。

(来源:畜牧大集网)

【版权说明】猪博士平台转载的文章均已注明来源、猪博士平台原创文章其他平台转载须注明来源,特别说明的文章未经允许不可转载。我们发布的文章仅供养猪人学习参考,不构成投资意见。如有不妥,请联系客服删除。

发表评论 取消回复