本轮猪周期的底部会有多长?本文将会对生猪的需求和供给端进行简要梳理,并对近两轮猪周期进行复盘,希望对本轮周期有所借鉴。

历史悠久,需求量总体稳定

从需求端看,食用猪肉的饮食习惯在我国已有上千年的历史,我国对于生猪行业需求稳定且规模庞大。

《史记》上便有樊哙刚猛地食用猪腿的记录:“覆其盾于地,加彘肩上,拔剑切而啖之”;宋代也有苏轼创制东坡肉赠予百姓,并流传至今的美事。

同时,由于猪肉较高的料肉比,使其比牛肉、羊肉更加符合中国国情。

从数据上看我国生猪消费量及生产量在全球均位列第一,在我国肉类生产结构中,猪肉占比保持在62%左右,位列动物性蛋白消费品种之首,猪肉需求在较为刚性。

总的来说,国人更青睐猪肉这一饮食消费习惯,短期不太可能发生改变,且我国对猪肉的消费量总体保持稳定。

价格、疫情引起供给波动,相伴猪周期始末

一、 行业集中度低导致价格顺周期影响大,散养户产能正加快退出。

由于养猪行业的门槛较低,历史上我国生猪散养户养殖占比一直较大。散养户对价格易做出顺周期决策的特性使得猪肉价格容易影响未来生猪的供给量。

总体来说,国内猪周期遵循着“猪价上涨-母猪补栏-生猪供大于求-猪价下跌-能繁母猪淘汰-生猪供不应求-猪价上涨”的过程,这一过程可以用蛛网模型来理解。

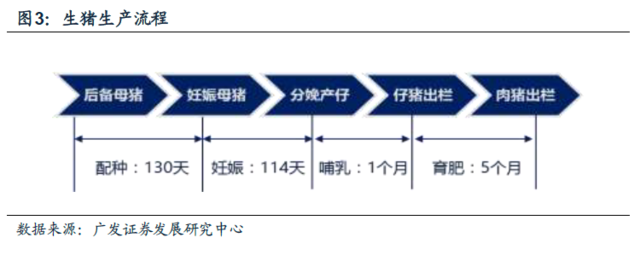

在以养殖散户为主导的生猪供应市场中,能繁母猪作为行业的基础产能,对应的存栏规模是最重要的观测指标之一。按照生猪生产流程,能繁母猪存栏量变化领先生猪供应约10个月时间。

这一进程中,在生猪的生长期、价格主导养殖户决策等因素的共同作用下,我国历史上的猪周期一般为3-4年。

正如发达国家生猪行业历史上所发生过的趋势一样,我国的生猪养殖散户产能也在加快退出。

据中国畜牧业年鉴统计,2007年-2018年我国年出栏在100头以下的散养户数量缩减了约一半,预计未来散养户仍将加速退出行业。

国信证券的分析师鲁加瑞对此趋势分析到:

一方面,我国人口结构加快老龄化,散养户以60后农民为主,考虑到新一代农民更倾向外出打工,随60后农民的年龄提升,将面临养殖事业后继无人的困境,因此这部分散养户产能退出市场是必然结果;另一方面,非瘟疫情防控、环保政策要求拉升了生猪行业门槛,会有较多的散养户由于缺乏技术与资金,而被 迫退出市场。

同时,随着行业规模化进程以及农村信息化水平的提升,以中等规模养殖户为主体的养殖群体对猪价行情具有一定的预期能力,不再简单地根据当前猪价来决定未来产能,而是根据自身对未来猪价的预期来决定未来的产量。广发证券分析师王乾指出,由于养殖户会根据行业的综合信息做出判断,这会间接导致周期拉长。

参考欧美等发达国家养殖企业的历史进程,国信证券的分析师鲁加瑞还认为我国头部养猪企业的市占率还有很大成长空间。

这一趋势会使得我国生猪行业的集中度有所提高,在这一背景下,PSY指标(每头母猪每年所能提供的断奶仔猪头数)随着我国规模化养殖的进程和养殖技术进步也将成为一个值得注意的参考指标。随着技术的进步,该行业我国头部企业的PSY指标有望得到提升。

值得一提的是,参考美国经验,规模养殖加速和生猪期货上市并不会消除猪周期,但是在一定程度上会使猪周期时间跨度拉长。

二、 疫情相伴猪价,放大周期波幅

对于2015年之前疫情对猪周期的影响,中国养殖网总结到:在2006-2010年以及2010-2015年这两轮猪周期中,重大疫情都是猪价企稳回升的重要推手。

在2011年以前,受中国动物疫苗防疫效果不尽人意以及养殖户防疫观念较差影响,高致病性蓝耳病、猪瘟、口蹄疫、仔猪腹泻等疫病高发,在2006-2010年以及2010-2015年这两轮猪周期中,重大疫病都是导致猪周期迎来拐点的重要因素。2011年以后,生猪疫情逐渐稳定,只零星偶发,疫情对于猪周期的影响有限,仅影响短期季节性的供给和猪价。

从数据上看,于06年夏季开始的蓝耳病疫情开启了2006-2010猪周期的上涨通道。2007年8月初,猪价达到此轮高点,较2006年7月涨幅高达124%。

对于刚过去的猪价上涨周期,广发证券分析师钱浩认为,最重要的推手之一便是非洲疫情。他表示:

非瘟疫情大幅加速产能去化,价格反转一蹴而就。

2018年8月3日,辽宁省沈阳市沈北新区发生一起生猪非洲猪瘟疫情。随后,9月至当年年底,农业部出台了一些列严格管控生猪调运的政策,使得北方地区价格和产能出现明显下降。2019年,非洲疫情影响逐步传播到全国,对国内生猪产能影响较大,截至2019年9月,全国能繁母猪存栏同比下降接近40%,这也推动了猪价从19年7月起逐步上升至本轮高点。

近两轮猪周期复盘

按猪价高点来划分周期的话,广发证券分析师王乾认为2011年-2016年可以划分为一个完整周期,2016-2020可划分为最近的一个完整周期。

对于本轮周期,广发证券分析师王乾认为本轮周期的特点是:行业产能自然出清,亏损时间跨度较大。

他与他的团队总结到:

该轮周期中,疫情相对平稳,更多依赖养殖亏损导致产能下降或退出。在该轮周期中,自繁自养生猪亏损的月份数累计约15个月,月均亏损金额约105元/头,单月最高亏损金额为301元/头;仔猪销售亏损的月份数累计约21个月。对应地,从产能角度来看:2013年2季度行业首次出现亏损,但仔猪销售亏损极小,母猪存栏环比降幅较小,未对行业供给造成实质性影响;2014年上半年以及2015年1季度行业陷入相对深度亏损,母猪存栏下降速度明显加快,月度环比降幅最高超过2%。猪价表现上,行业于2015年5月重新进入盈利阶段并逐步上行,2016年6月达到最高点。

对于本轮周期,广发证券分析师王乾认为本轮周期的特点是:非瘟疫情大幅加速产能去化,价格反转一蹴而就。

他与他的团队总结到:

这轮周期产能去化的最重要影响因素之一就是非洲猪瘟疫情。2018年9月至年底,农业农村部出台一系列严格管控生猪调运的政策,由于国内生猪产销区域分布不平衡,北方地区作为主要生产区,价格持续低迷,同时叠加疫情,北方地区的产能率先明显下降;2019年,非洲猪瘟疫情从北到南,逐步传播到全国,对国内生猪产能产生较大影响。对应地,从产能角度来看:2018年下半年,能繁母猪存栏量持续下降,月度环比下降幅度约在1.2%;2019年1-3季度,疫情从北到南影响全国,母猪存栏下降速度明显加快,1-9月每月环比平均降幅达到约4.6%,累计降幅超过40%。猪价表现上,2019年2季度猪价开启上行,最高达到40元/公斤,2020年全年猪价几乎都在30元/公斤以上运行。

本文来源:现代畜牧每日电讯

发表评论 取消回复